Заявитель:

Конкурсный управляющий Публичного акционерного общества Банк «Объединенный финансовый капитал» в лице Государственной корпорации «Агентство по страхованию вкладов»

Адрес: 127055, г. Москва, ул. Лесная, д. 59, стр. 2

ЗАЯВЛЕНИЕ

о привлечении контролирующих должника лиц к субсидиарной ответственности

1. Общие обстоятельства отзыва лицензии и признания ПАО «ОФК Банк» банкротом

Приказами Банка России от 16.04.2018 № ОД-953 и № 0Д-955 (Приложения 1 и 2 к настоящему Заявлению) у Публичного акционерного общества Банк «Объединенный финансовый капитал», ПАО «ОФК Банк» (далее также Банк) отозвана лицензия на осуществление банковских операций, аннулирована лицензия на осуществление профессиональной деятельности на рынке ценных бумаг и назначена временная администрация по управлению Банком (далее — Временная администрация).

Решением Арбитражного суда города Москвы от 13.08.2018 года по делу № А40-86520/18-178-125 «Б» (Приложение 3) Банк признан несостоятельным (банкротом), в отношении него открыто конкурсное производство, функции конкурсного управляющего возложены на Государственную корпорацию «Агентство по страхованию вкладов» (далее также — Конкурсный управляющий). Решением суда установлено, что «размер обязательств ПАО «ОФК Банк» перед его кредиторами превышает стоимость его имущества (активов) на 22 075 732 000 руб., у банка имеются неисполненные в течение четырнадцати дней после наступления даты их исполнения требования кредиторов на сумму 1 270 094 020,49 руб. что подтверждает наличие у ПАО «ОФК Банк» признака банкротства, предусмотренного пунктом 1 статьи 189:8 Закона о банкротстве».

В ходе конкурсного производства Конкурсным управляющим, в соответствии с Постановлением Правительства РФ от 27 декабря 2004 г. №855 «Об утверждении Временных правил проверки арбитражным управляющим наличия признаков фиктивного и преднамеренного банкротства», проведена проверка обстоятельств банкротства Банка за двухлетний период, предшествующий дате отзыва лицензии (с 01.03.2016 по 16.04.2018).

Анализ деятельности Банка показал, что существенное ухудшение его финансового положения, приведшее к банкротству, произошло в результате совершения ряда действий контролирующими Банк лицами.

Наиболее масштабные нарушения, критически сказавшиеся па финансовом состоянии Банка, были допущены в ходе кредитования ряда связанных (юридически и/или экономически) технических компаний (Здесь и далее под техническими компаниями понимаются юридические лица, которые, которые зависят от Банка или связанных с Банком лиц (контролирующих Банк лиц), используются ими в схемных операциях, при этом не осуществляют реальную хозяйственную деятельность либо осуществляют в объемах, несопоставимых с размером финансирования Банком), включая компании, занимавшиеся факторинговым обслуживанием. Так, компании- факторы, в свою очередь, финансировали своих клиентов, — самым важным из которых по объему и значению являлось ООО «Статус Групп», — под уступку прав требования к реальным компаниям-должникам, осуществлявшим хозяйственную деятельность в сфере реализации товаров. Наибольшее значение здесь имеет ряд последовательных действий, имевших место в период с 2016 по 2017 годы, когда руководством Банка был заключен ряд договоров с целью фиктивного перевода прав требования к организациям-должникам по договорам факторингового обслуживания от первоначальных компаний-факторов к Банку. Оплата по упомянутым договорам была произведена Банком в кратчайшие сроки и в полном объеме, а указанные права требования были поставлены на баланс Банка.

При этом реальной передачи прав требования по факторингу пе произошло: факторинговые договоры и договоры уступки прав требования были составлены «задним» числом и в ущерб интересам Банка: в них не было включено условие об уведомлении должников об уступке прав. Должники продолжали оплачивать задолженность в пользу первоначального кредитора (в большинстве случаев, — в пользу ООО «Статус-Групи», находившегося под контролем основного бенефициара Банка Чуяна И.П.), а не в пользу формально нового кредитора, — Банка. Вследствие указанных действий на балансе Банка отражалась задолженность третьих лиц, оплаченная в пользу ООО «Статус Групп» и других технических заемщиков.

Кроме того, часть прав требования на момент их формального приобретения Банком была недействительной в силу того, что обязательства дебиторов уже были прекращены исполнением (еще до даты их фиктивной передачи Банку).

Отдельные формально «приобретенные» в рамках договора факторинга с ООО «Статус-Групп» требования к дебиторам ранее уже были уступлены ООО «Статус-Групп» другому лицу.

Таким образом на балансе Банка по состоянию на дату отзыва лицензии отражалась задолженность контрагентов по договорам факторинга в размере 8 352 770 068,57 руб., фактически уже оплаченная в пользу третьих лиц, — прежде всего, подконтрольного Чуяну И.П. ООО «Статус-Групп».

Другим фактором, повлиявшим на ухудшение финансового положения Банка, явилось замещение кредитов, ранее выданных Банком рыночным компаниям, связанным с КДЛ и осуществлявшим реальную хозяйственную деятельность в сфере рыбоводства, переработки рыбы, искусственного воспроизводства пресноводных биоресурсов, а также торговли, на кредиты, выданные техническим компаниям.

Еще одним направлением деятельности Банка, осуществлявшимся с прямым нарушением действующего законодательства и существенно повлиявшим на ухудшение финансового положения Банка, являлись операции

По предоставлению банковских гарантий и оформлению якобы имевших место доходов от комиссий за предоставленные гарантии.

Так, в период с 22.06.2017 по 01.02.2018 Банк предоставил гарантии за техническое юридическое лицо ООО «ОФК-Менеджмент» на общую сумму 999 900 000 руб.

Кроме того, со стороны Банка имел место ряд взаимосвязанных противоправных операций по искажению отчетности (схемных операций), направленных на фиктивное увеличение валюты баланса и фальсификацию доходов Банка.

Так, по ряду гарантий производилось доначисление комиссий. Указанные комиссии учитывались Банком в полученных доходах, но не оплачивались контрагентами и не списывались с баланса Банка. Таким образом происходило фиктивное увеличение валюты баланса Банка (в активе отражались требования к контрагентам, в пассиве, — доходы по комиссиям). Контрагентами была произведена лишь частичная оплата требований: объем фактически уплаченных комиссий по гарантиям составил 476 802 000 руб., что составляет 10% от объема отраженных на балансе Банка комиссий. Оставшиеся 90% требований в буи 4 429 766 000 руб. были списаны за счет расходов Банка.

Размер требований, включенных по гарантии в реестр требований кредиторов Банка, составляет 878 161 084,02 руб.

2. Недостаточность стоимости имущества (активов) для удовлетворения требований кредиторов и вина контролирующих должника лиц за непринятие мер по предупреждению банкротства кредитной организации

Предусмотренный п. 2 ст. 2 ип.1 ст. 189.8 Закона от 26.10.2002 № 127-43 «О несостоятельности (банкротстве) (далее — Закон о банкротстве) признак несостоятельности в виде недостаточности стоимости имущества для исполнения обязательств перед всеми кредиторами в полном объеме имел место в Банке на протяжении всех двух лет до момента отзыва лицензии.

На 01.03.2016 недостаточность стоимости имущества (активов) для удовлетворения требований кредиторов составляла 8 191 736 000 руб. В период с 01.03.2016 по 16.04.2018 произошло существенное ухудшение финансового положения Банка: недостаточность стоимости имущества (активов) для удовлетворения требований кредиторов возросла на 14 799 120 000 руб. и на дату отзыва у Банка лицензии (16.04.2018) составила 22 990 856 000 руб.

Недостаточность стоимости имущества (активов) для исполнения обязательств перед кредиторами в полном объеме, согласно ст.189.10 Закона о банкротстве, является основанием для осуществления мер по предупреждению банкротства Банка.

Гражданским законодательством предусмотрено, что «юридическос лицо приобретает гражданские права и принимает на себя гражданские обязанности через свои органы, действующие в соответствии с законом, иными правовыми актами и учредительными документами» (п. 1 ст. 53 ГК РФ). В соответствии. ст. 53 ГК РФ, п. 1 ст. 71 Закона об акционерных обществах, действия членов совета директоров (наблюдательного совета) общества, единоличного исполнительного органа общества (председателя правления), членов коллегиального исполнительного органа общества (правления) от имени Банка должны быть добросовсстными и разумными.

Лицом, обязанным принять первоочередные меры по предупреждению банкротства банка, в соответствии со ст. 189.19 Закона о банкротстве, является его руководитель — единоличный исполнительный орган.

С 24.01.2012 по 22.11.2017 должность Президента, Председателя Правления Банка занимал Гордеев Н.Н., который не ходатайствовал о необходимости осуществления мер по предупреждению банкротства.

С 23.11.2017 по 15.03.2018 ВРИО Президента, Председателя Правления Банка являлся Аблогин А.Л. Занимая должность с 23.11.2017, Аблогин А.Л. обратился с ходатайством в Совет директоров Банка об осуществлении мер по финансовому оздоровлению кредитной организации только 07.02.2018, то есть с парушением сроков, предусмотренных п.1 ст. 189.19 Закона о банкротстве: «Единоличный исполнительный орган кредитной организации в случае возникновения обстоятельств, предусмотренных статьей 189.10 настоящего Федерального закона, в течение десяти дней с момента их возникновения обязан обратиться в совет директоров (наблюдательный совет) кредитной организации с ходатайством об осуществлении мер по финансовому оздоровлению кредитной организации или с ходатайством о реорганизации кредитной организации».

Руководство Банка не только не предпринимало необходимых действий по предотвращению банкротства, зная об имеющемся в Банке признаке банкротства в виде недостаточности стоимости его имущества для удовлетворения требований кредиторов в полном объеме, но и, — с целью сокрытия признаков банкротства, — организовало внесение в официальную отчетность Банка по формам № 0409101 (оборотная ведомость по счетам бухгалтерского учета кредитной организации), № 0409134 (расчет собственных средств (капитала)).и № 0409123 (расчет собственных средств (капитала) («Базель III»)) заведомо недостоверных сведений о качестве активов Банка, после чего указанная отчетность сдавалась в Банк России.

Таким образом, в соответствии со ст. 189.19 и ст. 189.23 Закона о банкротстве, Гордеев Н.Н. и Аблогин А.Л. несут субсидиарную ответственность за непринятие мер по предупреждению банкротства Банка.

3. Ключевые действия контролирующих должника лиц, повлекшие ухудшение финансового положения и несостоятельность Банка

3.1. Кредитование технических юридических лиц

Существенное ухудшение финансового положения Банка, приведшее в числе иных действий КДЛ к банкротству, имело место в результате совершения контролирующими Банк лицами действий по кредитованию компаний, не имевших реальной финансовой возможности возврата кредитов, в отсутствие должного обеспечения возврата выданных кредитных средств.

В частности, кредиты были выданы следующим связанным между собой компаниям, которые могут быть обозначены как Группа алкогольных компаний и разделены на несколько подгрупп:

1) заемщики, в которых Сметана П.Ю. являлся учредителем и/или руководителем: ООО «Паритет Групп», ООО «Нева- Лидер»;

2) заемщики, осуществлявшие обслуживание факторинговых операций, в которых руководителями и/или учредителями выступало руководство и/или сотрудники Банка: ООО «Инвест фактор», ООО «Атлас», ООО «НЕО Финанс», ООО «Парус», ООО «ОФК-Менеджмент», ООО «Гранат», ООО «Росток Фактор», ООО «Инвест формула», ООО «Бид-Инком»;

3) заемщики, являвшиеся дистрибьюторами алкогольной продукции: ООО «Статус-групп», ООО «АТГ», ООО «Прайс-Мастер» (далее также Подгруппа Статус).

Отнесение заемщика к одной из подгрупп не исключает его взаимосвязей с заемщиками другой подгруппы.

3.1.1. Взаимосвязь заемщиков Группы между собой и с Банком

Между заемщиками Группы алкогольных компаний имеется тесная экономическая взаимосвязь, характеризующаяся проведением схемных операций с использованием кредитных средств, а также наличием доли внутригрупповых оборотов, превышающей 50% внутренних оборотов по расчетным счетам указанных заемщиков в Банке.

Информация о внутригрупповых оборотах представлена в Таблице (Приложение 4), которая наглядно демонстрирует, что доля внутригрупповых, оборотов составляет (списание-зачисление): для ООО «Паритет Групп» — 100%- 99%; ООО «Нева-Лидер» — 81%-81%; ООО «Инвест фактор» — 61%-91%; ООО «Атлас» — 73%-71%; ООО «НЕО Финанс» — 58%-92%; ООО «Парус» — 37%-49%; ООО «ОФК-Менеджмент» — 89%-84%; ООО «Гранат» — 85%-84%; ООО «Росток Фактор» — 92%-93%; ООО «Инвест формула» — 48%-63%; ООО «Бид-Инком»“ 87%-68%; ООО «Статус-групп» — 78%-83%; ООО «АТГ» — 81%-98%; 000 «Прайс- Мастер» — 48%-73%.

Анализ показывает, что кредитные средства, полученные Группой алкогольных компаний в большинстве случаев зачислялись на расчетные счета заемщиков, открытые в Банке, а затем многократно перечислялись между счетами участников Группы. Таким образом большинство заемщиков Группы участвовали в операциях по рефинансированию ссудной задолженности. Объем поступлений на счета участников Группы от иных контрагентов несопоставим с объемами финансирования, предоставленного Банком, что доказывает тесную экономическую взаимосвязь юридических лиц, входящих в Группу алкогольных компаний.

Кроме того имеются доказательства взаимосвязи заемщиков Группы С Банком. Так, Учредителем и руководителем ООО «Атлас» выступала начальник Управления финансового контроля Банка Кудьярова А.С.

Кроме того, она в определенный период времени являлась участником и руководителем ООО «Гранат», где в последующем единственным собственником и одновременно руководителем выступал акционер Банка, член Правления Фокин Р.С.

В свою очередь Фокин Р.С., наряду с Президентом, Председателем Правления Банка Гордеевым Н.Н. и начальником Отдела факторинговых операций Банка Аршакуни А.М. в разные периоды времени являлись руководителями и единственными собственниками ООО «ОФК-Менеджмент».

Президент, Председатель Правления Банка Гордеев Н.Н. также являлся учредителем ООО «Парус», собственником и руководителем которого впоследствии стал руководитель Аппарата Президента Банка Ариянц А.А.

Руководителем и единственным собственником ООО «Иивест Формула» выступала Найда Лариса Зиновьевна, которая по сообщению самого Банка являлась близкой родственницей Найды Екатерины Дмитриевны, занимающей должность Главного юрисконсульта Юридической службы Банка.

Вице-президент Банка по финансовым вопросам Щемелинин А.Л. был руководителем и владельцем ООО «Инвест Фактор». В дальнейшем, собственником и руководителем заемщика стал Хайко А.А.., который также был собственником и руководителем другого заемщика — ООО «НЕО Финанс». Кроме того, по данным СПАРК у ООО «Инвест Фактор» и ООО «НЕО Финанс» общий номер телефона.

Взаимосвязь ООО «НЕО Финанс» с Банком прослеживается через Клыкова А.В., который до прихода в компанию Хайко А.А. являлся ее руководителем, единственным участником и одновременно занимал должность начальника Планово-экономического управления Департамента финансов Банка.

Главный специалист Отдела управленческой отчетности Планово- экономического управления Департамента финансов Банка Гуркин Д.А. выступал руководителем и собственником ООО «Бид-Инком».

Бизнес-ассистент Департамента финансов Хамицкая В.А., как и ее коллеги, одновременно являлась собственником и руководителем заемщика Банка ООО «Росток Фактор».

Кроме того, ликвидатором ООО «Бид-Инком», ООО «Росток Фавторя И ООО «Атлас» является одно лицо: Елисеева Т.С.

ООО «Нева-Лидер» и ООО «Паритет Групп» юридически связаны между собой, имеют тесные экономические связи с ООО «Статус-Групп».и подконтрольны предпринимателю Сметане Павлу Юрьевичу, который в разные периоды времени являлся совладельцем и занимал должность руководителя указанных компаний.

В отдельные моменты исследованного периода, совладельцем ООО «Нева- Лидер» и ООО «Паритет Групп» значился Клим Б.В., который совместно с Барановской В.В. в равных долях владеет юридическим лицом ООО «Генпром» (ИНН 7714917211). При этом, Барановская В.В. через участие в ООО «Фортуна- А» (ИНН 7710969850) контролирует 99,99% уставного капитала ООО «АТГ», имеющего общий адрес регистрации и сотрудников с ООО «Статус-Групп».

По данным СПАРК, Сметана П.Ю. входил в состав акционеров АО «Московский Завод «Кристалл», а также в состав Совета директоров завода, а Председателем Совета директоров был Чуян И.П.

Таким образом все заемщики Группы алкогольных компаний связаны между собой, с Банком, а также с ключевым бенефициаром Банка Чуяном И.П.

3.1.2 Иные существенные факторы, относящие заемщиков Группы к техническим юридическим лицам

Все вышеперечисленные кредиты были выданы компаниям, отвечающим следующим признакам технических.

ООО «Гранат», ООО «Росток Фактор», ООО «Паритет Групп» были зарегистрированы за 1-2 месяца до начала кредитования в Банке (приведенная здесь и далее информация подтверждается выписками из ЕГРЮЛ и справке СПАРК — Приложение 5).

Адрес регистрации ООО «Атлас», ООО «Гранат», ООО «Инвест фактор», ООО «Инвест формула», ООО «НЕО Финанс», ООО «Паритет Групп», ООО «Парус», ООО «Прайс-Мастер» является массовым, количество организаций, расположенных по таким адресам варьируется от 17 до 34. По адресу регистрации ООО «Прайс-Мастер» расположен бизнес-центр «Навигатор». Согласно письму ФНС о деятельности ООО «Атлас», в ходе проверки местонахождения заемщика установлено его отсутствие по адресу регистрации.

Уставные капиталы ООО «Атлас», ООО «Гранат», ООО «Инвест фактор», ООО «НЕО Финанс», ООО «Прайс-Мастер» сформированы в минимальном или незначительном размере — от 10 до 100 тыс. руб. Заемщики ООО «АТГ» и ООО «Нева-Лидер» обладают уставными капиталами 10 001 000 руб. и 10 010 000 руб. соответственно, при этом согласно ст. 11 Федерального закона об обороте этилового спирта указанный размер капитала относится к минимально разрешенному для компаний, занятых производством и оборотом (за исключением розничной торговли) алкогольной продукции свыше 15 градусов.

У 11 заемщиков (ООО «ОФК-Менеджмент», ООО «Атлас», ООО «Бид- Инком», ООО «Гранат», ООО «Инвест фактор», ООО «Инвест формула», ООО «Нева-Лидер», ООО «НЕО Финанс», ООО «Паритет Групп», ООО «Парус»; ООО «Росток Фактор») единственным учредителем (бенефициаром) и руководителем общества является и/или являлось одновременно одно и то же физическое лицо.

По данным СПАРК руководитель / собственник 4 засмщиков (ООО «Инвест фактор», ООО «Паритет Групп», ООО «НЕО Финанс», ООО «Нева- Лидер») является массовым заявителем / учредителем (количество компаний от 9 до 23). В период с декабря 2015 по июнь 2016 руководитель ООО «Прайс- Мастер» сменялся 3 раза. По заемщику ООО «АТГ» в отношении лиц, указанных в ЕГРЮЛ с 2015 года как руководитель и совладелец компании, ФНС признала сведения недостоверными на основании заявлений физических лиц.

В отношении 9 заемщиков (ООО «ОФК-Менеджмент», ООО «АТГ», ООО «Атлас», ООО «Гранат», ООО «Инвест фактор», ООО «Инвест формула», ООО «НЕО Финанс», ООО «Парус», ООО «Росток Фактор») в сети Интернет отсутствуют зарегистрированные домены или интернет-сайты. По данным СПАРК у 5 заемщиков (ООО «Бид-Инком», ООО «Нева-Лидер», ООО «Паритет Групи», ООО «Прайс-Мастер», ООО «Статус-групп») были интернет ресурсы, но на начало 2019 г. ни один из сайтов не работал. Публичная информация в сети Интернет о деятельности и деловой репутации 5 заемщиков (ООО «АТГ», ООО «Бид-Инком», ООО «Гранат», ООО «Инвест формула», ООО «Прайс-Мастер») отсутствует. При этом имеющиеся в отношении ООО «ОФК-Менеджмент», ООО «Статус-групп», ООО «Инвест фактор», ООО «НЕО Финанс», ООО «Парус» публикации и новости носят исключительно негативный характер (отсутствие реальной деятельности, участие в схемах по уходу от налогообложения). У ООО «АТГ» и ООО «Парус» в открытом доступе и СПАРК отсутствует контактный телефон.

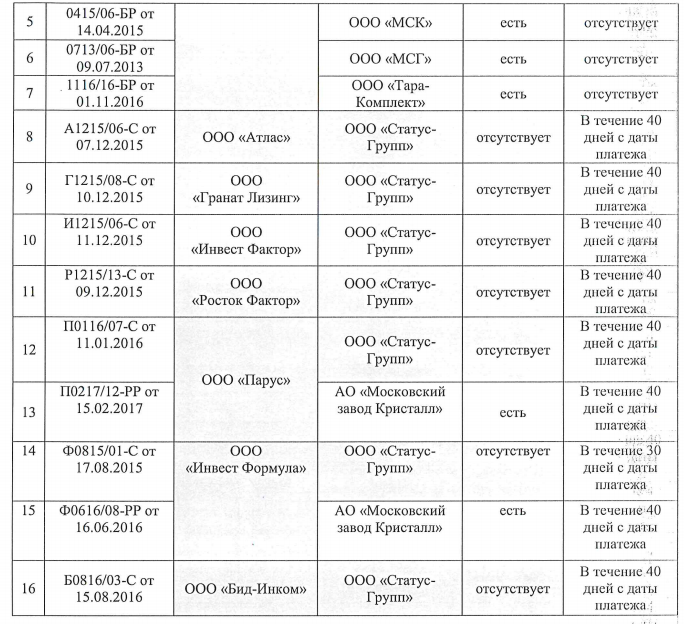

В целях установления достоверной информации о среднесписочной численности работников заемщиков были направлены запросы в ФНС России, ПФР и ФСС. Основанные на полученных данных (Приложение 6) подробные сведения, о численности представлены в таблице ниже:

Исходя из представленных данных, численность 13 заёмщиков (ООО «ОФК-Менеджмент», ООО «АТГ», ООО «Атлас», ООО «Бид-Инком», ООО «Гранат», ООО «Инвест фактор», ООО «Инвест формула», ООО «Нева-Лидер», ООО «НЕО Финанс», ООО «Паритет Групи», ООО «Парус», ООО «Прайс- Мастер», ООО «Росток Фактор») являлась минимальной. Согласно ответам ФСС, ООО «Паритет Групп» в период 2015-2016 отчетность не сдавали, отчисления не уплачивали, ООО «Росток Фактор» сдавало «нулевую отчетность».

По данным ПФР ООО «АТГ» и ООО «Статус-групп» в 2015 году, ООО «Гранат» в 2015-2016 отчеты не сдавали, взносы не платили. ООО «Паритет Групп» в 2016 году сдавало «нулевую» отчетность, в дальнейшем сведений нет.

По данным СПАРК 9 заемщиков (ООО «ОФК-Менеджмент», ООО «АТГ», ООО «Атлас», ООО «Бид-Инком», ООО «Гранат», ООО «Инвест фактор», ООО «Инвест формула», ООО «Нева-Лидер», ООО «НЕО Финанс») рассматриваемой Группы НИ разу не принимали участие в процедурах государственных/муниципальных закупок и не заключали соответствующих контрактов на выполнение работ / поставку товаров.

Деятельность всех 14 заемщиков Группы алкогольных компаний («ОФК- Менеджмент», ООО «АТГ», ООО «Атлас», ООО. «Бид-Инком», ООО «Гранат», ООО «Инвест фактор», ООО «Инвест формула», ООО «Нева-Лидер», ООО «НЕО Финанс», ООО «Паритет Групп», ООО «Парус», ООО «Прайс-Мастер», ООО «Росток Фактор», ООО «Статус-групп») не проверялась государственными надзорными органами (МЧС, Роспотребнадзор, Роструд и т.п.), за исключением единичных случаев проверки ООО «АТГ» и ООО «Статус-групп» службой Росалкогольрегулирование, которую в это время возглавлял ключевой бенефициар Банка Чуян И.П. Согласно данным картотеки арбитражных дел, деятельность большинства заемщиков характеризуется низкой арбитражной активностью. Так, ООО «ОФК- Менеджмент», ООО «Атлас», ООО «Бид-Инком», ООО «Инвест фактор», ООО «Инвест формула», ООО «НЕО Финанс», ООО «Парус» и ООО «Росток Фактор» ни разу не участвовали в арбитражных процессах в качестве истца и/или ответчика. ООО «Гранат» участник одного судебного спора в качестве ответчика по иску о взыскании задолженности от 20.11.2018. ООО «Паритет Групп» в качестве ответчика участвовало в 5 судебных спорах о неисполнении условий договоров поставки (представители заемщика в судебные заседания не являлись), а также по иску Банка о неисполнении кредитных договоров. Как истец заемщик обращался в суд только в конце 2017 и начале 2018 года, и все заявления поданы к другим заемщикам рассматриваемой Группы. Судебная активность ООО «АТГ» и ООО «Прайс-Мастер» является незначительной (до 22 судебных споров), оппонентами в суде часто выступают другие заемщики Группы, а право требования к ответчикам приобретено у ООО «Статус-групп» по договорам цессии. Кроме того, представителями ООО «АТГ» и ООО «Статус- групп» в суде выступают одни и те же лица.

На начало 2020 г. практически все заемщики Группы признаны несостоятельными (банкротами) либо находятся в стадии ликвидации. Определением Арбитражного суда города Москвы от 05.04.2018 по делу № А40-18792/18-124-21«Б» в отношении ООО «Статус-Групп», введена процедура наблюдения. Решением Арбитражного суда города Москвы от 15.01.2019 ООО «Статус-Групп» признано несостоятельным (банкротом), открыто конкурсное производство (Приложение 7).

Определением Арбитражного суда города Москвы от 29.05.2018 по делу № А40-9580/18-186-15«Б» в отношении ООО «Прайс-Мастер» введена процедура наблюдения. Определением Арбитражного суда города Москвы от 18.01.2019 производство по делу прекращено ввиду отсутствия средств, достаточных для возмещения судебных расходов на проведение процедур, применяемых в деле о банкротстве (абз. 8 п. 1 ст. 57 Закона о банкротстве) (Приложение 8).

ООО «Паритет Групп» 03.10.2018 опубликованы сообщения о намерении обратиться в суд с заявлениями о признании себя несостоятельным (банкротом) (Приложение 9).

Определением Арбитражного суда города Москвы от 17.10.2018 по делу № А40-50336/18-73-74«Б» в отношении ООО «АТГ» введена процедура наблюдения; решением Арбитражного суда города Москвы от 23.05.2019 ООО «АТГ» признано несостоятельным (банкротом), открыто конкурсное производство (Приложение 10).

ООО «ОФК-Менеджмент» 22.06.2018 сменило наименование на ООО «Апекс-Менеджмент». Решением Арбитражного суда города Москвы, от 31.10.2018 (резолютивная часть решения оглашена 30.10.2018) по делу № А40- 208624/18-74-295«Б» ООО «Апекс-Менеджмент» (ИНН 7842459221) признано несостоятельным (банкротом) по упрощенной процедуре ликвидируемого должника, в отношении него открыто конкурсное производство (Приложение

11). Решением Арбитражного суда города Москвы от 16.09.2019 по делу № 440-240978/18-95-298 ООО «Нева-Лидер» признано несостоятельным (банкротом), открыто конкурсное производство (Приложение 12).

ООО «НЕО Финанс» ликвидировано 12.05.2017 (Приложение 13).

ООО «Инвест-Фактор» ликвидировано 20.09.2017 (Приложение 13).

ООО «Росток-Фактор» находится в состоянии ликвидации с 22.06.2017 (Приложение 13).

ООО «Атлас» находится в состоянии ликвидации с 21.03.2018 (Приложение 13).

ООО «Инвест-Формула» ликвидировано 16.07.2018 (Приложение 13).

ООО «Гранат» находится в стадии ликвидации с 27.07.2018 (Приложение 13)

ООО «Бид-Инком» ликвидировано 09.08.2018 (Приложение 13).

Общедоступные данные Единого федерального реестра сведений о банкротстве (ЕФРСБ) не содержат информации об инвентаризации имущества ООО «АТГ», ООО «Прайс-Мастер», ООО «Статус-Групп» и ООО «ОФК- Менеджмент».

3.1.3 Анализ финансового положения и операций технических заемщиков Группы

По результатам анализа бухгалтерской отчетности заемщиков можно сделать следующие выводы;

Финансовое положение по пяти заемщикам на протяжении всех двух лет до даты отзыва у Банка лицензии можно признать плохим в соответствии с абз. 3 п 3.3 Положения Банка России от 14.07.2017 № 590 — П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» на основании следующих признаков, свидетельствующих о6 угрожающих негативных явлениях (тенденциях) в их деятельности, вероятным результатом которых могли явиться несостоятельность (банкротство) либо устойчивая неплатежеспособность заемщиков:

- отрицательная величина чистых активов и убыточная деятельность у ООО «Паритет Групп»;

- У ООО «Инвест Фактор», ООО «Инвест Формула », ООО «Нева-Лидер», ООО «Паритет Групи», ООО «Парус» отсутствует возможность исполнять принимаемые на себя обязательства перед Банком своевременно и в полном объеме в связи с недостаточностью получаемых доходов. ООО «Инвест фактор», ООО «Инвест формула», ООО «Нева-Лидер», ООО «Паритет Групп», ООО «Парус».

Финансовое положение 9 заемщиков на годовые отчетные даты в период учета задолженности на балансе Банка менялось, что свидетельствует о нестабильном финансовом положении заемщиков. Плохое финансово положение указанных заемщиков обусловлено недостаточностью получаемых доходов для покрытия своих обязательств перед Банком, убыточной деятельностью, отрицательная величина чистых активов и существенны снижением выручки.

Также следует отметить, что на момент образования первоначальной задолженности в Банке 8 заемщиков ЯВЛЯЛИСЬ ВНОВЬ образованными организациями.

Анализ операций заемщиков

Анализ операций заемщиков за двухлетний период до даты отзыва у Банка лицензии показал, что ООО «Паритет Групп» перечисления на выплату заработной платы не осуществляло, а ООО «БИД-Инком», ООО «Гранат», ООО «Инвест фактор», ООО «Инвест формула», ООО «НЕО Финанс», и ООО «Росток фактор» отчисления на заработную плату осуществляли в незначительном размере, совокупный объем не превышал 6 834 461 руб.

ООО «Паритет Групп» не осуществляло выплату НДФЛ и иных отчислений, связанных с содержанием персонала. Заемщики ООО «АТГ», ООО «Атлас», ООО «Бид-Инком», ООО «Гранат», ООО «Инвест фактор», ООО «Инвест формула», ООО «Нева-Лидер», ООО «НЕО Финанс», ООО «Прайс- Мастер» и ООО «Росток Фактор» осуществляли платежи на оплату НДФЛ и иные платежи, связанные с содержанием персонала в сумм с от 895 000 руб. до 5 879 000 руб.

Арендные платежи заемщики ООО «Атлас», ООО «БИД-Инком», ООО «Гранат», ООО «Инвест фактор», ООО «Инвест формула», «НЕО Финанс», ООО «Парус», ООО «Росток Фактор» уплачивали в минимальном размере от 273 00 руб. до 1 830 148 руб.

Налог на прибыль уплачивали все заёмщики Группы, кроме ООО «Паритет-групп». В большинстве случаев, объем налога, уплаченного заемщиками составлял незначительный размер в диапазоне от 82 000 руб. до 6 498 000 руб.

ООО «Паритет Групп» в исследованном периоде не осуществляло платежи в бюджет с расчетных счетов в Банке.

По состоянию на дату открытия конкурсного производства в отношении Банка и на текущий момент кредитная задолженность заемщиков Группы алкогольных компаний составляет:

ООО «Паритет Групп» — 1,9 млрд. руб. (ведется исполнительное производство, имущество и денежные средства у должника не выявлены):

ООО «Гранат» — 2,6 млрд. руб. (рассматривается исковое заявление; принималось решение о ликвидации должника, публикации не состоялось; было подано и возвращено заявление Казанцева Я.Ю. о банкротстве должника; в ИФНС № 46 поступало заявление о недостоверности сведений об адресе должника);

ООО «Нева-Лидер» — 707,8 млн. руб. (должник признан банкротом);

ООО «Статус-групп» — 2,5 млрд. руб. (должник признан банкротом);

ООО «АТГ» 1,5 млрд. руб. (исполнительное производство окончено 663 исполнения на основании п. 4 ч.1 ст.46 ФЗ «Об исполнительном производстве»);

ООО «Прайс-Мастер» — 1,98 млрд. руб. (производство по делу о банкротстве прекращено в связи с отсутствием средств на финансирование процедуры).

При заведомой невозможности возврата всех указанных выше кредитов, Банком создавалась видимость надлежащего обслуживания указанной ссудной задолженности.

Анализ целевого использования выданных Группе алкогольных компаний кредитов показал, что кредитные средства в большинстве случаев зачислялись на расчетные счета одних юридических лиц-заёмщиков, открытые в Банке, а затем многократно перечислялись между счетами участников Группы в итоге в значительном объеме направляясь на формирование депозитов других юридических лиц-участников Группы в Банке.

При этом в дни размещения денежных средств в депозиты операции по счетам участников Группы носили запутанный, сомнительный характер, денежные средства многократно перечислялись участниками указанной группы внутри Банка, проводилось большое количество операций по списанию и зачислению денежных средств с контрагентами в действующих банках, в большинстве случаев на счетах участников Группы имелся существенный входящий остаток.

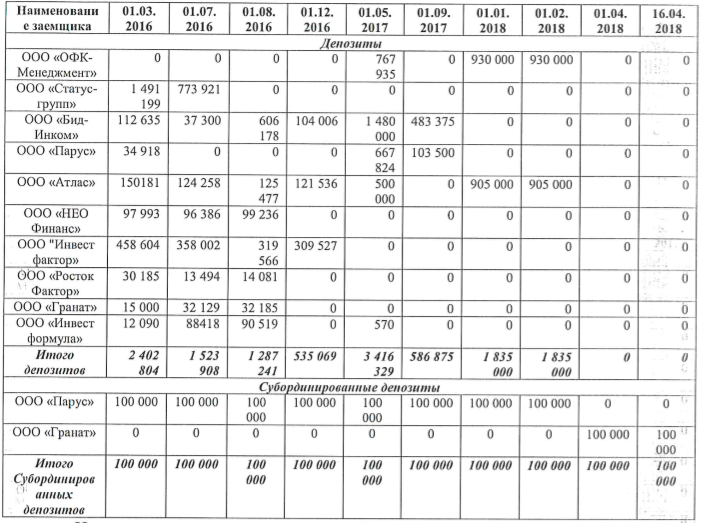

Данные, приведенные в сравнительной таблице наиболее крупных операций Группы алкогольных компаний с депозитами и, — в сопоставимые периоды времени, — с предоставленными кредитами (Приложение 18) показывают, что, что в короткий период времени Банком выдавались кредиты заемщикам Группы алкогольных компаний, и на сопоставимые суммы осуществлялось формирование депозитов, а также наблюдается обратная ситуация — в период возврата депозита осуществлялось погашение ссудной задолженности ранее предоставленная заемщикам рассматриваемой группы, В таблице ниже представлена динамика остатков на депозитных счетах заемщиков участников Группы алкогольных компаний (тыс. руб.):

Из данных, представленных в таблице, следует, что основной объем привлеченных депозитов приходился на заемщиков, в которых руководителями и/или учредителями выступал топ менеджмент Банка. Депозиты привлекались в основном на срок от 91 до 180 дней и от 180 дней до 1 года. При этом часть средств снималась заемщиками до срока истечения депозитного договора, а часть пролонгировалась. Зачастую заемщики перечисляли кредитные средства в уплату по договору факторинга участникам Группы алкогольных компаний с дальнейшим зачислением денежных средств на депозитные счета.

Таким образом, формирование депозитов на счетах заемшиков Группы алкогольных компаний осуществлялось за счет кредитных средств самого Банка, предоставленных этим же заемщикам, и не имело явного экономического смысла. При этом операции по перечислению денежных средств носили запутанный, схемный характер, и были направлены в конечном итоге на искусственное увеличение валюты баланса Банка.

Все депозиты (кроме депозита ООО «Гранат» на сумму 100 млн. руб… — при общей сумме ссудной задолженности ООО «Гранат» перед Банком в размере более 2,5 млрд. руб.), были закрыты заемщиками незадолго до отзыва у Банка лицензии.

Помимо этого, существенная часть кредитных средств в конечном итоге направлялась напрямую или через цепочку контрагентов на счет ООО «Статус-Групп» в Банке. Далее, полученные средства распределялись ООО «Статус- групп» на указанные выше цели, а также причислялись широкому кругу сторонних контрагентов, в том числе в рамках ведения деятельности рассматриваемой группы.

Таким образом, подконтрольное Чуяну И.П. ООО «Статус-групп» фактически являлось основным «расчетным звеном» при распределении финансовых потоков (в т.ч. кредитных средств) заемщиков, входящих в рассматриваемую Группу. Основной целью проведения этих запутанных и схемных операций было создание видимости обслуживания кредитной задолженности Группы алкогольных компаний и видимости надлежащего качества такой задолженности.

Кроме того, часть кредитных средств заемщиков в конечном итоге направлялась на рефинансирование ссудной задолженности других заемщиков банка как входящих в Группу алкогольных компаний, так и иных клиентов Банка. Операции осуществлялись с использованием множественных перечислений между участниками группы (в т.ч. в иные кредитные организации), а также с использованием депозитов.

Так, заемщику ООО «Паритет-Групп» в августе 2017 Банком предоставлен кредит в сумме 105 000 000 руб. Средства зачислялись в этот же день на счет ООО «Статус-Групи», открытый в Банке, и перечислялись на счета ООО «Прайс- Мастер» и другого заемщика (ООО «Интер-Компани»), откуда направлено на погашение ссудной задолженности заемщиков.

ООО «АТГ» полученные кредитные средства перечисляло на счета участников Группы, откуда впоследствии производились погашения обязательств перед Банком. 16.06.2016 Банком предоставлен кредит ООО «АТГ» в сумме 70 000 000 руб. При этом операции по счету ООО «АТГ» в данный день носили запутанный характер, в частности, суммы в 100 000 000 руб. и 61 500 000 руб. были перечислены с расчетного счета ООО «АТГ» на расчетный счет другого заемщика Банка (ООО «Интер-Компани»), откуда в этот же день производились операции по погашению кредита на сумму 100 000 000 руб. и по предоставлению кредита в сумме 100 000 000 руб.

Таким образом, заемщики рассматриваемой Группы осуществляли рефинансирование своей задолженности перед Банком за счет кредитных средств Банка, при этом используя схемные операции по разрыву цепочки платежей, в том числе через счета контрагентов в других кредитных организациях и депозиты Банка, для создания видимости надлежащего обслуживания ссудной задолженности.

По состоянию на дату отзыва у Банка лицензии и до настоящего времени не погашены и, по указанным выше причинам, не будут погашены выданные техническим заемщикам Группы алкогольных компаний кредиты в размере 11 млрд. руб., выдача которых в числе иных действий контролирующих лиц привела к банкротству Банка.

Резюмируя вышеизложенное, учитывая иные существенные факторы, характеризующие заемщиков, их операции, финансовое положение и обслуживание задолженности, в соответствии с Положениями Банка России о порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к пей задолженности № 254-П от 26.03.2004 и № 590-П от 28.06.2017, указанные заемщики Группы алкогольных компаний признаются техническими, их ссудная задолженность реклассифицирована в 5-ую категорию качества (безнадежные ссуды) с формированием резерва на возможные потери в размере 100%.

3.2. Фиктивное приобретение требований по факторингу:

Существенно повлияли на ухудшение финансового положения Банка операции по выводу активов Банка под видом приобретения прав по договорам финансирования под уступку денежного требования (факторинга).

Согласно положениям ст. 824 ГК РФ в редакции, действовавшей в период совершения описываемых действий, по договору финансирования под уступку денежного требования одна сторона (финансовый агент, фактор) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику, дебитору), вытекающего из предоставления клиентом товаров, выполнения’ им работ или оказания услуг третьему лицу, а клиент уступает или обязуетеЯ уступить финансовому агенту (фактору) это денежное требование.

Доля факторинговых операций среди прочих операций Банка до совершения рассматриваемых сделок всегда была незначительной. При этом Банк осуществлял кредитование ряда подконтрольных ему технических компаний факторов (ООО «Инвест фактор», ООО «Атлас», ООО «НЕО Финанс», ООО «Парус», ООО «ОФК-Менеджмент», ООО «Гранат», ООО «Росток Фактор», ООО «Инвест формула», ООО «Бид-инком»), основным видом деятельности которых являлось факторинговое обслуживание организаций Группы алкогольных компаний. Все указанные компании имели заключенные договоры о факторинговом обслуживании с ООО «Статус-Групп» (клиент)и иными взаимосвязанными компаниями, в рамках которых факторы в счет выплаченного финансирования приобретали права требования к дебиторам, осуществлявшим реальную хозяйственную деятельность в сфере реализации товаров. При этом порядка 82% платежей в рамках договоров факторингового обслуживания факторы получали непосредственно от ООО «Статус-Групп», а не от дебиторов напрямую, что свидетельствует о том, что деятельность факторов не была связана с обслуживанием прав по денежным требованиям клиентов (что характерно для деятельности в качестве фактора), в том числе с предъявлением дебиторам денежных требований к оплате, получением платежей от дебиторов; произведением расчетов и учетом денежных требований клиентов к дебиторам.

Фактически кредитование факторинговых компаний имело посреднический характер и было направлено на косвенное кредитование ООО «Статус-Групп» для целей регулирования норматива №6 (норматив максимального размера риска на одного заемщика или группу связанных заемщиков).

С декабря 2016 года был осуществлен ряд операций, прикрывавших вывод активов Банка под видом приобретения прав по договорам факторинга.

Первоначально факторинговые компании уступили ООО «НЕО Финанс» часть своих прав по факторинговым договорам с ООО «Статус-Групи» в отношении денежных требований к дебиторам. Общая сумма уступленных в пользу ООО «НЕО Финанс» прав требования составила 6 304 074 000 руб.

В дальнейшем, 23.12.2016 Банк заключил с ООО «НЕО Финанс» (Приложение 19) соглашение о передаче прав и обязанностей по договорам. О факторинговом обслуживании, в результате чего на баланс Банка были приняты права требования к дебиторам в сумме 6 309 026 тыс. руб., которую Банк оплатил ООО «НЕО Финанс» в ту же дату.

В результате совершения данной операции на балансе Банка в тот же День были отражены права требования компаниям, осуществляющим реальную деятельность по сбыту алкогольной продукции конечному потребителю. При этом указанные компании были не осведомлены об уступке прав требования и продолжали осуществлять оплату по соответствующим факторинговым договорам в пользу клиента ООО «Статус Групп».

В соответствии с Соглашением о передаче прав и обязанностей по договорам о факторинговом обслуживании от 23.12.2016, заключенным с ООО «Нео Финанс», Банку как новому фактору передана часть прав требования к

дебиторам (покупателям продукции) по договорам о факторинговом обслуживании, заключенным между 8 факторами (ООО «Инвест фактор», ООО «Атлас», ООО «Парус», ООО «ОФК-Менеджмент», ООО «Гранат», ООО «Росток Фактор», ООО «Инвест формула», ООО «Бид-Инком») и клиентом ООО «Статус-Групп» (поставщик продукции) на общую сумму 6 309 026 000 руб. Всего по Соглашению от 23.12.2016 Банк якобы приобрел права требования к 144 дебиторам. Права требования к абсолютному большинству дебиторов переданы в рамках договоров о факторинговом обслуживании с клиентом ООО Статус-Групп» (Приложение 20).

В дальнейшем, Банк заключил ряд подобных Соглашений о передаче прав и обязанностей по договорам о факторинговом обслуживании (Приложения 21-23):

— соглашение с ООО «Парус» от 16.03.2017 на сумму 799 113 тыс. руб.;

— соглашения с ООО «ОФК-Менеджмент» от 21.03.2017 на сумму

1 048 083 тыс. руб. и от 20.12.2017 на сумму 121 619 тыс. руб.;

—соглашение с ООО «Инвест Формула» от 24.11.2017 на сумму 1 192 943 тыс. руб.

Таким образом за период с декабря 2016 года по ноябрь 2017 года Банк перечислил связанным ООО «Статус Групп» подконтрольным компаниям 9 470 784 000 руб., оформив несуществующее приобретение прав требования как факторинг (см. ниже).

Банком на основании указанных Соглашений о передаче прав и обязанностей по договорам о факторинговом обслуживании (далее также Соглашения) номинально были приобретены права требования более чем к 200

компаниям. При этом фактически после заключения Соглашений погашение задолженностей дебиторами по-прежнему осуществлялось не Банку, а платежами на счет ООО «Статус-Групп»/других клиентов. А ряд прав

требования был «передан» Банку уже после их оплаты в пользу первоначальных кредиторов, т.е. заведомо недействительными.

Следующие обстоятельства свидетельствуют о том, что Соглашения о передаче прав и обязанностей по договорам о факторинговом обслуживании носили фиктивный характер, и единственной целью их заключения был вывод активов Банка:

- Согласно условиям договоров факторинга, в рамках которых произошла первичная уступка прав требования к дебиторам, уступка считается совершенной с даты подписания фактором и клиентом Реестра уступленных денежных требований, содержащего данные о номере, дате, сумме счета-фактуры и накладной/акта выполненных работ (оказания услуг), которыми документально оформлено уступленное денежное требование или с даты выплаты финансирования клиенту фактором. Финансирование клиента в счет денежных требований к конкретному дебитору по конкретному контракту осуществляется в пределах лимита финансирования, установленного фактором.

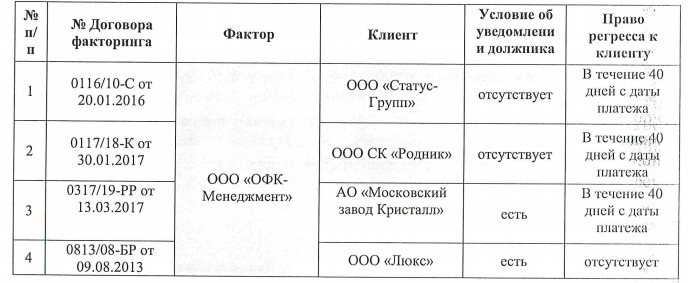

При этом для установления лимита финансирования клиент передает фактору извещение о новом дебиторе, контракт с дебитором и в некоторых случаях уведомление дебитора об уступке денежного требования с оригинальной отметкой дебитора о получении. Ниже в таблице представлен краткий обзор данных по договорам факторинга:

Приведенная таблица наглядно демонстрирует, что все факторинговые договоры, заключенные между 8 факторами (ООО «Инвсст фактор», ООО «Атлас», ООО «Парус», ООО «ОФК-Менеджмент», ООО «Гранат», ООО

«Росток Фактор», ООО «Инвест формула», ООО «Бид-инком») и клиентом ООО «Статус-Групп» не содержат в себе условия о6 уведомлении должников о совершенной уступке права требования.

2. Согласно п. 2 ст. 827 и ст. 829 ГК РФ (в редакции, действовавшей на момент заключения Соглашений) денежное требование, являющееся предметом уступки, признается действительным, если клиент обладает правом на передачу денежного требования и в момент уступки этого требования ему неизвестны

обстоятельства, вследствие которых должник вправе его не исполнять. Указанные положения применяются и к последующей уступке денежного требования, если иное не предусмотрено договором.

Вместе с тем, в целом ряде случаев передаваемые Банку денежные требования являлись заведомо недействительными.

Так по Соглашению от 23.12.2016 с ООО «Нео Финанс» Банку передается часть прав и обязанностей по договорам факторинга, где ранее факторами выступали другие организации (первоначальные факторы: ООО «Инвест фактор», ООО «Атлас», ООО «Парус», ООО «ОФК-Менеджмент», ООО «Гранат», ООО «Росток Фактор», ООО «Инвест формула», ООО «Бид-Инком»). В факторинговых досье отсутствуют документы, подтверждающие переход прав и обязанностей от первоначальных факторов к ООО «НЕО ФИНАНС».

В ходе анализа информации, расположенной на жестких дисках серверного оборудования Банка, обнаружены исходные данные 8-ми Договоров уступки прав требования по договорам факторинга в формате текстового

редактор от4, согласно тексту которых, 22.12.2016 (за день до передачи Банку прав требования) ООО «Инвест фактор», ООО «Атлас», ООО «Парус», ООО «ОФК-Менеджмент», ООО «Гранат», ООО «Росток Фактор»,

ООО «Инвест формула» и ООО «Бид-инком» уступили ООО «НЕО Финанс» часть своих прав и обязанностей по договорам факторинга. При этом руководителем ООО «Инвест фактор» и ООО «Нео Финанс» является одно и

тоже лицо — Хайко Александр Александрович, который, согласно тексту договора, являлся представителем обеих организаций.

Следующие обстоятельства свидетельствуют об отсутствии надлежащей уступки прав требования от первоначальных факторов к ООО «НЕО Финанс» и подготовке правоустанавливающих документов «задним»

числом:

- сторонами сделки по Договорам уступки прав требования по договорам

факторинга от 22.12.2016 являются 8 факторинговых компаний и ООО «Нео

Финанс», при этом, имеющиеся в Банке проекты 6-ти Договоров, в

соответствии со сведениями, отраженными в свойствах электронных файлов,

подготовлены сотрудником Банка Найдой Екатериной Дмитриевной,

занимавшей должность Главного юрисконсульта Юридической службы Банка, а

еще 2 Договора подготовлены автором с фамилией Жангозин. В Банке на

должности юрисконсульта работал Жангозин Дамир Кайратович; - все имеющиеся проекты Договоров в электронном виде создании

09.01.2017, дата последнего сохранения отражена как 12.01.2017. Кроме того,

лицо, сохранившее документы обозначено, как «ykarpitskaya» — при этом в

обозначенный период должность Главного юрисконсульта Юридической

службы Банка занимала Юлия Игоревна Карпицкая (Приложение 24).

Это доказывает, что Банк, — не являясь стороной сделки, — занимался подготовкой правоустанавливающих документов для взаимосвязанных с ним компаний уже после того, как сделки фактически должны были быть

совершены.

3. Согласно условиям договоров факторинга, перечень уступаемых требований и идентифицирующие их признаки указываются в Реестре уступленных денежных требований, являющемся неотъемлемой частью

договора факторинга. Как следует из Соглашений о передаче прав и обязанностей по договорам факторинга, факторы передали Банку часть своих прав и обязанностей, указанных в приложении к Соглашениям, в которых

отражен перечень денежных требований, с указанием дебитора, номера и даты накладной, суммы финансирования в разрезе каждого договора факторинга. Выборочная сверка переданных прав требований по Соглашениям от 23.12.2016, 16.03.2017, 24.11.2017 и 20.12.2017 показала следующее:

- права требования к ряду дебиторов основаны на накладных, срок

оплаты по которым к моменту заключения Соглашений уже прошел.

Исходя из перечня денежных требований, передаваемых по Соглашению от

23.12.2016, Банку переданы права по 1 088 шт. товарных накладных общей

стоимостью 1 377 794 000 руб., дата составления которых приходится на октябрь

2016 года. Подавляющее большинство товарных накладных сформированы ‘в В

результате поставки алкогольной продукции.

Выборочное исследование договоров поставки, заключенных между ООО «Статус-Групп» и рядом покупателей продукции (дебиторов) показало, что, согласно условиям договоров, оплата поставленного товара (алкогольной продукции и сопутствующих товаров) должна быть произведена дебитором с

учетом отсрочки платежа, составляющей от 15 до 45 календарных дней. Указанный срок соответствовал требованиями п. 7 ст. 9 Федерального закона от 28.12.2009 № 381-ФЗ «Об основах государственного регулирования торговой деятельности в Российской Федерации», в соответствии с которым

продовольственные товары, срок годности на которые установлен свыше тридцати дней, а также алкогольная продукция, произведенная на территории Российской Федерации, подлежат оплате в срок не позднее чем сорок пять календарных дней со дня приемки таких товаров хозяйствующим субъектом,

осуществляющим торговую деятельность. Таким образом, согласно условиям договоров поставки и требованиям закона, срок оплаты дебиторами по части переданных 23.12.2016 Банку накладных истек до 15.12.2016;

- по части переданных накладных помимо истекшего срока оплаты товара

со стороны дебитора, истекли сроки предъявления регрессных требований к

клиенту. Так, по Соглашению от 21.03.2017 Банку в числе прочих переданы

товарные накладные за период с июня по октябрь 2016 года!°, по которым срок

оплаты дебиторами приходится на конец 2016 года, а срок предъявления

регрессных требований к клиенту (на случай неисполнения дебитором

обязанности по оплате) истекал не позднее начала февраля 2017 года.

4. В период деятельности Временной администрации по управлению Банком дебиторам, по которым на балансе Банка числилась задолженность, были направлены запросы о необходимости ее погашения. В ответах (всего поступило более 50 ответов; Приложение 25) дебиторы сообщили следующую информацию:

- они подтвердили существование взаимоотношений с ООО «Статус-

Групп» и ООО «АТГ», в том числе в части товарных накладных, уступленных

Банку; - они не получали уведомление об уступке денежных требований в

пользу Банка; - оплата поставок осуществлялась ими на реквизиты, указанные в

договоре поставки (т.с. на реквизиты клиентов: ООО «Статус-Груии», ООО

«АТГ») и задолженность перед указанными юридическими лицами у дебиторов

отсутствует. В подтверждение отсутствия задолженности часть дерятОВоВ

предоставили акты сверки, подписанные с ООО «Статус-Групп».

Так АО «ТД «Перекресток», ООО «Сладкая Жизнь Н.Н.» и ООО «Агроторг» сообщили, что уведомление об уступке денежных требований в пользу Банка им не поступало. В период с 01.10.2016 по 14.06.2017 (19.06.2017)

они осуществляли оплату поставок на реквизиты ООО «Статус-Групп» в АКБ «Абсолют Банк» (ПАО) и в Банке. В период с 21.06.2017 оплата осуществлялась ими на факторинговые реквизиты АО «Альфа-Банк» в соответствии с

полученными уведомлениями об уступке денежных требований в пользу последнего. В подтверждение к ответам приложены сведения об оплате накладных и уведомления о переходе на факторинг, подписанные ООО «Статус-Групп», АО «Альфа-Банк» и дебиторами.

В ходе сравнительного анализа сведений АО «ТД «Перекресток», ООО «Сладкая Жизнь Н.Н.» и ООО «Агроторг» об оплате накладных с данными Банка по полученным денежным требованиям (приложения к Соглашениям о передаче прав и обязанностей по договорам факторинга), а также Реестрами уступленных

денежных требований по договорам факторинга, где фактором выступал сам Банк установлено, что:

- часть товарных накладных, на момент передачи по ним Банку прав

требования в рамках Соглашения от 23.12.2016 уже были оплачены дебиторами

в пользу ООО «Статус-Групп». Соответственно Банк частично приобрел

несуществующие права требования: - часть товарных накладных, права требования по которым формально

уступлены Банку (как фактору) по Реестру уступленных денежных требований

№ 66-Х5 от 22.05.2017 в рамках договора факторинга № ФР-2016-1-001 от

08.11.2016, ранее уже были уступлены другому фактору — АО «Альфа-Банк»,

о чем свидетельствует уведомление от 02.05.2017. Так как дебиторы не были

уведомлены об уступке права требования Банку, оплата поставок была

осуществлена в пользу АО «Альфа-Банк». В данной ситуации, существенным

является тот факт, что права требования к АО «ТД «Перекресток» уступлены

ООО «Статус-Групп» напрямую Банку, как фактору в рамках договора

факторинга № ФР-2016-1-001 от 08.11.2016, по условиям которого

финансирование ООО «Статус-Групп» должно быть осуществлено только после

получения фактором (в данном случае Банком) подтверждения уведомления

дебитора о совершенной уступке права требования. При этом в данном случае

ООО «Статус-Групп» сначала уступило права в пользу АО «Альфа-Банк», а в

дальнейшем Банку, который в нарушение условия договора о порядке

финансирования, осуществил оплату денежных требований без получения

подтверждения уведомления дебитора о совершенной уступке.

5. В ходе проведения судебной работы по требованиям к дебиторам установлены факты погашения задолженности в пользу ООО «Статус- Групп» и первоначальных факторов еще до заключения Банком

соглашений об уступке прав по договорам факторинга.

Так, решением Арбитражного суда Вологодской области от 26 июня 2018 года по делу № А13-4174/2018 (Приложение 26) открыто конкурсное производство в отношении одного из дебиторов по договорам факторинга — ООО Фирма «Фаворит» (далее также Фирма). 28.08.2018 Банк обратился в суд с

заявлением о включении в реестр требований кредиторов должника задолженности по договору поставки №1010002201 от 12.09.2016.

При рассмотрении данного дела судом было установлено, что между Фирмой и ООО «Статус-Групп» 10.02.2015 заключен Договор поставки, в соответствии с которым ООО «Статус-Групп» осуществляло поставку должнику

товара, а Фирма обязалась оплатить поставленный товар в размере, сроки и в порядке, согласованных в договоре. За ненадлежащее исполнение обязательств подлежали начислению пени в размере 0,1% за каждый день просрочки. Оплата товара должны была производится на условиях отсрочки платежа в течение 45

календарных дней. Далее между Банком и ООО «Статус-Групп» был заключен договор о факторинговом обслуживании с правом регресса № ФР-2016-1-001 от 08.11.2016, в соответствии с которым Банк в счет предоставленного ООО «Статус-Групп» финансирования принял денежные требования к его дебиторам,

в том числе к фирме «Фаворит» по Договору поставки.

Судом отмечена доказанность целого ряда имевших место эпизодов поставки товаров ООО «Статус-Групп» и, одновременно, оплаты произведенных поставок в полном объеме Фирмой в пользу ООО «Статус- Групп» (в частности, в первом исследованном судом эпизоде товары были поставлены по накладным

№11520-11522 от 04.10.2017, №11524 от 04.10.2017, №10459 от 25.09.2017, №11104 от 25.09.2017, №11105 от 25.09.2017, №11107 от 25.09.2017, №7468`от 11.07.2017, №7466 от 11.07.2016 и оплачены на основании платежных поручений№1863 от 17.11.2017, №1828 от 08.11.2017, №7466 от 11.07.2016, №1367 от

25.08.2017) и отсутствие факта извещения Фирмы о состоявшейся уступке прав требования в пользу Банка.

Аналогично судом установлено, что между ООО «Статус-Групп» и ООО «ОФК-Менеджмент» заключен договор о факторинговом обслуживании с правом регресса № 0415/07-Р от 24.04.2015, в соответствии с которым ООО «ОФК-Менеджмент» в счет предоставленного ООО «Статус- Групп» финансирования приняло денежные требования к его дебиторам, в том числе к Фирме по Договору поставки. В материалы дела представлены доказательства поставки товара ООО «Статус-Групп» по Договору поставки в размере 1 553 580 руб. 00 коп., при этом поставка ‘товаров по товарной накладной № 18176 от 06.10.2016 погашена Фирмой в пользу ООО «Статус-Групп» в размере 1 097 200 руб. на основании платежного поручения № 1710 от 16.11.2016, а также путем зачета требований от 08.11.2017 на сумму 456 180 руб., то есть без просрочки оплаты. Таким образом, оплата поставки товара по указанным выше товарным накладным произведена Фирмой надлежащим образом, и права требования Банка по Договору поставки по указанной выше товарной накладной отсутствовали.

Те же обстоятельства установлены судом в отношении операций: с участием ООО «ОФК-Менеджмент», ООО «АТГ», ООО «Инвест формуле», ООО «Гранат лизинг», ООО «Атлас», ООО «НЕО Финанс».

Оценив все обстоятельства дела и доводы конкурсного управляющего Фирмы Арбитражный суд Вологодской области в определении 19.05.2019 (Приложение 27) сделал вывод о наличии признаков мнимости и сделки, заключенной в обход закона при заключении соглашений о передаче прав и обязанностей по договорам о факторинговом обслуживании от 21.03.2017, от 24.11.2017, от 23.12.2016 в части переданных Банку обязательств должника.

Постановлением Четырнадцатого арбитражного апелляционного суда от 24.09.2019, постановлением Арбитражного суда Северо-Западного округа. от 16.01.2020 (рез. часть) по делу №А13-4174/2018 вышеуказанное определение оставлено без изменения (Приложение 28).

Приведенные выше факты свидетельствуют о том, что все сделки по передаче Банку прав по договорам факторинга, а также договор факторинга № ФР-2016-1-001 от 08.11.2016 между Банком и ООО «Статус- Групп» носили фиктивный характер, поскольку не были направлены на создание факторинговых правоотношений, но преследовали единственную цель — прикрыть вывод активов Банка на сумму 8,3 млрд. руб.

Согласно п. 1 ст. 170 ГК РФ мнимая сделка, то есть сделка, совершенная лишь для вида, без намерения создать соответствующие ей правовые последствия, ничтожна.

Как указано в п. 86 Постановления Пленума Верховного Суда РФ от 23.06.2015 № 25 «О применении судами некоторых положений раздела 1 части первой Гражданского кодекса Российской Федерации» следует учитывать, что стороны мнимой сделки могут также осуществить для вида ее формальное исполнение. Согласно позиции, изложенной в определении Верховного Суда РФ от 25.07.2016 по делу № 305-9С16-2411, А41-48518/2014, стороны мнимой сделки стремятся к сокрытию ее действительного смысла. Совершая сделку

лишь для вида, стороны правильно оформляют все документы, но создать реальные правовые последствия не стремятся. Расхождение волеизъявления с волей устанавливает суд путем анализа фактических обстоятельств,

подтверждающих реальность намерений сторон. Мнимые сделки по передаче прав и обязанностей по договорам факторинга, а также мнимый договор факторингового обслуживания № ФР-2016-1-001 от 08.11.2016 подписаны от имени Банка Вице-президентом, первым заместителем Председателя Правления

Банка Аблогиным А.Л. Дополнительные соглашения о досрочном расторжении кредитных договоров с рыночными заемщиками подписаны от имени Банка Аблогиным А.Л. и Управляющим филиала Банка в г. Санкт-Петербурге Фокиным С.Б. Все указанные действия были совершены с согласия и в

интересах основного бенефициара банка Чуяна И.П., обладавшего также контролем и над ООО «Статус-Групп».

Совокупность указанных выше фактов позволяет квалифицировать все сделки передачи Банку прав по договорам факторинга, а также договор факторинга № ФР-2016-1-001 от 08.11.2016 как мнимые сделки, ничтожные по основаниям п. 1 ст. 170 ГК РФ, единственной целью совершения данных сделок являлось прикрытие вывода из Банка денежных средств.

Под прикрытием совершения факторинговых операций Банку был причинен ущерб в размере учтенных на балансе Банка и непогашенных прав требований к дебиторам на сумму 8 352 770 068,57 руб.

Таким образом, в результате действий КДЛ в ущерб интерссам Банка был осуществлен вывод денежных средств под видом факторинговых правоотношений. При этом формально на балансе Банка были учтены

погашенные/недействительные права требования к дебиторам. Указанные действия КДЛ привели к значительному увеличению размера недостаточности имущества Банка и существенное ухудшили его финансовое положение.

3.3 Формирование фиктивных доходов по операциям с гарантиями

Еще одним обстоятельством, существенно повлиявшим на ухудшение финансового положения Банка, явились противоправные действия КДЛ при выдаче и оформлении банковских гарантий. мм

Выдача гарантий осуществлялась без должной осмотрительности и надлежащей оценки уровня риска, что привело к прямым убыткам Банка и наличию значительного уровня невозвратных задолженностей по договорам банковской гарантии. По своему существу выдача гарантий имела нерыночный характер и была направлена на вывод активов Банка в интересах КДЛ и в ущерб интересам Банка.

В период с 22.06.2017 по 01.02.2018, Банком были предоставлены гарантии за подконтрольное техническое юридическое лицо (характеристика лица отражена в разд. 3.1.2.) ООО «ОФК-Менеджмент» в пользу следующих физических лиц Гридина А.В., Гридина В.Г., Луценко И.В. и Франгуляна Г.В.

Гарантии предъявлены к погашению после даты отзыва у Банка лицензии, при этом, исходя из данных реестра требований кредиторов общая установленная сумма требований по предъявленным указанными физическими

лицами гарантиям составила 878 161 тыс. руб.

Таким образом, действия подписавших договоры о предоставлении банковских гарантий Гордеева Н.Н., Аблогина А.Л. и управляющего филиалом Банка в г. Санкт-Петербурге Студеицова П.И. повлекли

предоставление Банком гарантий за техническое юридическое лицо, в результате чего обязательства Банка увеличились на 620 751 700 руб.

Другим важным фактором, оказавшим влияние на финансовое положение Банка, являются имевшие место нарушения при начислении комиссий за банковские гарантии. Формально Банк получал доходы от комиссий за

предоставленные банковские гарантии. Причем их общий объем составлял 8 376 424 000 руб. Большая часть начисленных комиссий в сумме 4 921 335 000 руб. (или 59% от общего объема указанных доходов) отражены

Банком по 38-ми гарантиям, заключенным с 26 контрагентами (в том числе заемщиками) в 16 дат. Подробнее данные представлены в Таблице выданных гарантий (Приложение 29).

По ряду гарантий производилось доначисление комиссий. При том указанные комиссии учитывались Банком в полученных доходах, оплачивались контрагентами и не списывались с баланса Банка.

Таким образом, происходило фиктивное увеличение валюты баланса Банка: в активе отражались требования к контрагентам, а в пассиве — доходы по комиссиям.

Контрагентами проводилась частичная оплата требований, суммарный объем перечисленных с расчетных счетов средств составил 751 609 000 руб., при этом часть уплаченных средств, — 37% (274 807 000 руб.), — возвращено клиентам на расчетные счета.

Таким образом, объем фактически оплаченных комиссий по гарантиям составил 476 802 000 руб. или всего 10% от объема отраженных на балансе Банка комиссий.

Требования к ООО «Энком КСМ» в сумме 14 766 000 руб. остались не погашены по состоянию на дату отзыва у Банка лицензии.

Оставшаяся часть требований в сумме 4 429 766 000 руб. была списана‘на расходы Банка. При этом необходимо обратить внимание, что списание комиссий (погашение требований за счет расходов Банка) проводилось в течение 9-ти дней, что показано в Таблице списания комиссий (Приложение 30).

Таким образом, контролирующими должника лицами деятельность Банка по выдаче банковских гарантий была организована в ущерб интересам Банка, в период с декабря 2016 года по август 2017 года КДЛ

проводили схемные операции по мнимому формированию доходов Банка, путем фиктивного увеличения валюты баланса (в активе отражались требования к контрагентам, а в пассиве — доходы по комиссиям в сопоставимых объемах). Учитывая, что операции проводились с ограниченным кругом компаний (26 контрагентов), проводились в одни и те же даты (формировались — в течение 16 дней, списывались — в течение 9 дней), а также то, что большая часть требований (90%) по комиссиям но банковским гарантиям списана за счет расходов Банка, указанные доходы сформированы с нарушением законодательства. При этом, действия КДЛ по выдаче банковской гарантии за техническое юридическое лицо оказали влияние на ухудшение финансового положения Банка в результате увеличения обязательств на 878 161 тыс. руб.

3.4 Замещение рыночной ссудной задолженности на техническую

Дополнительным фактором, повлиявшим на ухудшение финансового положения Банка явилось имевшее место замещение кредитов, ранее выданных Банком рыночным компаниям осуществлявшим реальную хозяйственную деятельность в сфере рыбоводства, переработки рыбы, искусственного воспроизводства пресноводных биоресурсов, а также торговли на Кредит выданные техническим компаниям. в

Указанные рыночные заемщики, обладающие как экономическими, так и юридическими связями, могут быть обозначены как Группа рыбных компаний, включающая следующие лица: ООО «Феникс Сервис», ООО «Рыбстандарт» (ИНН 400419049), ООО «Рыбстандарт» (ИНН 4704046489) АО «СХП «АРЕИН и

ООО «Селекционный центр аквакультуры».

По результатам анализа, проведенного на основании документов, помещенных в кредитные досье, информации из СПАРК (Приложение 31), общедоступной информации из Картотеки арбитражных дел, а также на основании сведений, полученных от Фонда социального страхования, Пенсионного фонда РФ и ФНС России, в отношении заемщиков Группы рыбных компаний установлены признаки ведения реальной хозяйственной деятельности.

У всех заемщиков Группы имеются сертификаты на производство рыбы (в основном форели), а также рыбных продуктов (консервы). Все заемщики имеют как действующие, так и прекратившие действие договоры лизинга промышленного оборудования, связанного с производством (погрузчики, рефрижераторы, вакуумный упаковщик, круглый рыбоводный садок).

Контролирующими органами ФМС, Россельхознадзора, Рост руда, Минприроды и МВД проводились проверки деятельности всех заемщиков.

По данным издания «Деловой Петербург», к крупнейшим производителям рыбной отрасли в Ленобласти относится ООО «Биоресурс», принадлежащий бывшему топ-менеджеру Банка Сергею Кузнецову, и

объединяющему, в том числе, хозяйства «Салма» и ООО «Рыбстандарт». В 2017 году холдинг нарастил объемы с 2 тыс. до 4 тыс. тонн продукции в год. Региональные СМИ выделяют ООО «Селекционный центр аквакультуры» как одного из лидеров рыбного хозяйства Калужской области».

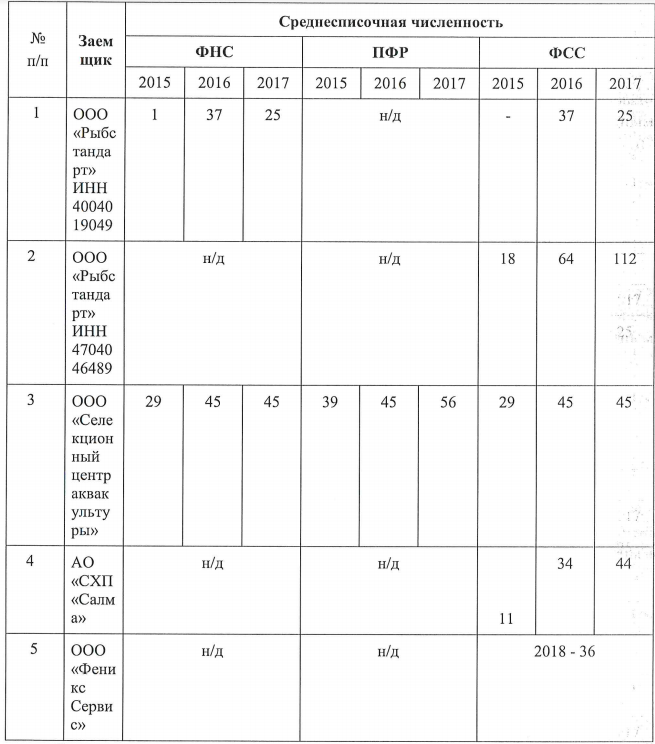

В целях установления достоверной информации о среднесписочной численности работников заемщиков конкурсным управляющим были направлены запросы в ФНС России, ПФР и ФСС. Согласно полученным

сведениям (Приложение 32), численность работников у всех заемщиков является минимальной. Подробные сведения о численности представлены в таблице ниже:

Совокупность вышеприведенных обстоятельств свидетельствует о ведении заемщиками Группы рыбных компаний реальной хозяйственной деятельности.

Вместе с тем, в ходе анализа выявлено, что погашение кредитов, предоставленных предприятиям рассматриваемой Группы, осуществлялось частично за счет кредитных средств заемщиков Банка,

входящих в Группу алкогольных компаний.

Так, ООО «Бид-Инком» за счет средств по кредитному договору НВКЛ- 2016-673 в сумме 550 000 000 руб. внутрибанковскими платежами через цепочку фирм направило 12.07.2016 г. 223 918 000 руб. и 14.07.2016 г. 274 272 000.руб. на счета клиента Банка ООО «ГИЛК», с которого 21.07.2016 г. денежные средства в сумме 543 751 000 руб. направлены на частичное погашение кредитов ООО «Селекционный центр аквакультуры» в сумме 70 000 000 руб., ООО «Рыбстандарт» (ИНН 400419049) в сумме 437 120 000 руб. и в сумме 33 000 000 руб. на погашение кредита ЗАО «СХП «Салма».

Погашение кредита ООО «Селекционный центр аквакультуры» в сумме 52 100 000 руб. осуществлялось за счет перечисления кредитных средств по договору НВКЛ-2016-509 со счета ООО «НЕО Финанс» с использованием цепочки контрагентов внутри Банка.

Необходимо также отметить операции по погашению кредитов ООО «Рыбстандарт» (ИНН 4704046489) и ЗАО «СХП «Салма» в период с 11.07.2016 по 28.07.2016. В указанный период на счета ООО «Рыбстандарт» и

ЗАО «СХП «Салма» поступили денежные средства в общей сумме 271 500 000 руб. от клиентов Банка ООО «Альянс Электро» и ЗАО «ПА». Анализ операций по счетам ООО «Альянс Электро» и ЗАО «ПА» показал, что в указанном периоде на их счета поступали денежные средства от рыночных клиентов” из действующих банков. Однако, в период с 19.07.2016 по 29.07.2016 на счета ООО «Альянс Электро» и ЗАО «ПА» поступили денежные средства в сумме 281 531 000 руб. от заемщика ООО «Инвест Фактор». В свою очередь источником

денежных средств на счете ООО «Инвест Фактор» послужил возврат депозита: в сумме 356 323 000 руб., сформированный ранее за счет ссудных средств, предоставленных ряду технических заемщиков.

Схематично движение денежных средств можно представить в следующем

виде:

Из представленных данных видно, что на первом этапе ссудная задолженность ООО «Рыбстандарт» и ЗАО «СХП «Салма» в общей сумме 271 500 000 руб. погашается за счет временно свободных средств клиентов Банка ООО «Альянс Электро» и ЗАО «ПА». На втором этапе указанным клиентам возмещаются расходы по погашению задолженности ООО «Рыбстандарт» и ЗАО «СХП «Салма» за счет кредитных средств Банка.

Так же, 31.08.2016 на расчетный счет ООО «Рыбстандарт», используя цепочку платежей ряда технических компаний, поступили денежные средства, направленные в этот же день в погашение кредита, в сумме 35 000 000 руб.

Погашение кредита ООО «Феникс Сервис» в общей сумме 110 135 000 руб. осуществлено за счет перечисления денежных средств с расчетного счета ООО «Бид-Инком», при этом стоит учесть, что в дату совершения платежа по осуществлялись операции по возврату, размещенного депозита в сумме 80 000 000 руб. счету ООО «Бид-Инком» ранее Дополнительная информация по замене ссудной задолженности ‘на техническую приводится в таблице:

Таким образом, ущерб причиненный Банку от указанных операций составил 973 295 100,93 руб.

В подтверждение того, что погашение кредитов за счет денежных средств Банка осуществлялось в ходе реализации схемы, направленной на причинение ущерба интересам Банка, при согласованных действиях работников Банка, иных физических и юридических лиц, следует отметить следующее.

ООО «Бид-Инком» (ИНН 7709929638), ООО «НЕО Финанс» (ИНН 7702845516), ООО «Инвест Фактор» (ИНН 7722313051), как уже было показано выше при описании технического характера данных заемщиков, связаны с

Банком, его руководством, ООО «Селекционный центр аквакультуры» (ИНН 4008005287), ООО «Рыбстандарт» (ИНН 4004019049), АО «СХП «Салма» (ИНН 4704081003) и ООО «Феникс Сервис» (ИНН 7842455379) через цепочку юридических лиц и физических лиц, являвшихся, в том числе, руководящие работниками Банка.

Так, руководителем ликвидированного ООО «Бид-Инком» являлся Заместитель начальника Планово-экономического управления Департамента финансов Банка Гуркин Денис Анатольевич, который также являлся

руководителем ООО «Мурактив» (ИНН 7709940688). Участником ООО «Мурактив» являлось ООО «Системные решения» (ИНН 7704598936), руководителем которого являлся Смирнов Вячеслав Валентинович, ранее также

бывший руководителем ООО «Бид-Инком», а кроме того, бывший участником ООО «Селекционный центр аквакультуры» и ООО «Техно Лизинг» (ИНН 7723609647). Участником ООО «Техно Лизинг» являлся Вице-президент Банка и акционер Банка Фокин Роман Сергеевич.

Кроме того, руководителем ООО «Мурактив» был Иванов Даниил Валентинович, который также был руководителем ООО «Системные решения» и ООО «Парус» (ИНН 7709935857), участником которого был Президент Гордеев Н.Н.

Руководителем ликвидированного ООО «НЕО Финанс» являлся Начальник департамента финансов Банка Клыков Анатолий Викторович, который также являлся руководителем ООО «Арена» (ИНН 7724907692).

В последствии руководителем ООО «Арена» стал Плащук Дмитрий Александрович, бывший руководителем ООО «Селекционный центр аквакультуры» и участником ООО «Рыбстандарт».

Руководителем ООО «Инвест фактор» являлся Вице-президент по финансовым вопросам Банка Щемелинин Алексей Леонидович, который также был участником ООО «Рыбстандарт» и ООО «РСТ» (ИНН 7839449287).

Руководителем ООО «Феникс Сервис» являлся Управляющий директор Банка Козлов Виталий Викторович, также бывший руководителем ООО «РСТ». ООО «РСТ» являлось участником ООО «Рыбстандарт».

Руководителем ООО «Рыбстандарт» являлся Вице-президент по клиентской работе Банка Кузнецов Сергей Сергеевич, также бывший руководителем ООО «Селекционный центр аквакультуры» и ООО «Биорссурс» (ИНН 7714256917). Участником ООО «Биоресурс» являлся Президент Банка Гордеев Н.Н., также ООО «Биоресурс» являлся акционером Банка, участником ООО «Системные решения», ООО «Приозерская рыбная компания» (ИНН 4712126963) и ООО «Целинник-2002» (ИНН 4712019094). Участником ООО «Приозерская рыбная компания» и ООО «Целинник-2002» является Палыцин Дмитрий Витальевич, являющийся также участником ООО «Арена».

Руководителем ООО «Приозерская рыбная компания» и ООО «Целинник с 2002» являлся Клименко Андрей Андреевич, который одновременно являлся руководителем АО «СХП «Салма».

Данные связи указывают на наличие фактически связанной группы, состоящей из работников Банка, иных физических и юридических лиц.

В игоге, рыночная задолженность имевшаяся перед Банком у: ООО Селекционный центр аквакультуры», — в размере 122 009 532, 26 руб. (70 000 000 + 52 009 532,26); ООО «Рыбстандарт» (ИНН 4704046489), — в размере

437 120 971,09 руб; ЗАО «СХП «Салма», — в размере 152 229 813,30 руб.(32 229 813,30 + 120 000 000); ООО «Феникс Сервис», — в размере 110 135 709,43 руб.; ООО «Рыбстандарт» (ИНН 400419049), — в размере 151 799 074,85 руб. была заменена на задолженность технических юридических лиц ООО «Бид Инком», ООО «НЕО Финанс» и ООО «Инвест Фактор».

Совокупно Банку был причинен ущерб в размере 973 295 100,93 руб.

4. Круг контролирующих Банк лиц и их вина в действиях/бездействии, . повлекших банкротство Банка

В соответствии с п. 3 ст. 53.1 ГК РФ, лицо, имеющее фактическую возможность определять действия юридического лица, в том числе возможность давать указания, обязано действовать в интересах юридического лица разумно и добросовестно и несет ответственность за убытки, причиненные по его вине юридическому лицу.

Лицо, которое в силу закона, иного правового акта или учредительного документа юридического лица уполномочено выступать от его имени, несет ответственность, если будет доказано, что при осуществлении своих прав и исполнении своих обязанностей оно действовало недобросовестно или неразумно, в том числе если его действия (бездействие) не соответствовали обычным условиям гражданского оборота или обычному

предпринимательскому риску.

Согласно ст. 189.23 Закона о банкротстве в случае банкротства кредитной организации в результате виновных действий или бездействия ее руководителей и иных лиц, имеющих возможность определять действия должника, на них может быть возложена субсидиарная ответственность по обязательствам кредитной организации.

Указанные лица признаются виновными, если их решения или действия (в том числе превышение полномочий), повлекшие за собой возникновение признаков банкротства, не соответствовали принципам добросовестности и разумности, соответствующим нормативным правовым актам Российской Федерации, банковским правилам, уставу кредитной организации или обычаям делового оборота.

Пунктом 4 Постановления Пленума ВАС РФ от 30.07.2013 № 62 «О некоторых вопросах возмещения убытков лицами, входящими в состав органов юридического лица» (далее — Постановление Пленума № 62) разъясняется, что добросовестность и разумность при исполнении обязанностей заключаются в принятии необходимых и достаточных мер для достижения целей дея‘ тельности, ради которых создано юридическое лицо.

Неразумность действий руководителей кредитной организации считается доказанной, в частности, когда до принятия решения не предприняли действий, направленных на получение необходимой и достаточной для его принятия информации, которые обычны для деловой практики при сходных обстоятельствах, в частности, если доказано, что при имеющихся обстоятельствах разумный директор отложил бы принятие решения до

получения дополнительной информации.

Таким образом, для оценки действий руководителя и контролирующих Банк лиц достаточно установить, приняты ли ими с должной степенью заботливости и осмотрительности все необходимые меры для предотвращения вреда от заключения сделок.

Согласно п. 17 Постановления Пленума №53, контролирующее лицо также подлежит привлечению к субсидиарной ответственности и в том случае, когда после наступления объективного банкротства оно совершило действия (бездействие), существенно ухудшившие финансовое положение должника,

Указанное означает, что, по общему правилу, контролирующие лицо, создавшее условия для дальнейшего значительного роста диспропорции между стоимостью активов должника и размером его обязательств, подлежит привлечению к субсидиарной ответственности в полном объеме, поскольку презюмируется, что

из-за его действий (бездействия) окончательно утрачена возможность осуществления в отношении должника реабилитационных мероприятий, направленных на восстановление платежеспособности, и, как следствие,

утрачена возможность реального погашения всех долговых обязательств в будущем.

Нормы Положений Банка России о порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности № 254-П от 26.03.2004 и № 590-П гот 28.06.2017 (далее — Положение № 254-П, Положение № 590-П) обязательны для

исполнения всеми кредитными организациями на территории Российской Федерации.

Уже на 01.03.2016 в Банке имелся предусмотренный п. | ст. 189.8 Закона о банкротстве признак банкротства в виде недостаточности стоимости имущества Банка для исполнения обязательств перед кредиторами в полном объеме. Размер недостаточности на указанную дату составлял 8 191 736 000 руб. В дальнейшем происходило ухудшение финансового положения Банка, в результате чего’ по состоянию на дату отзыва лицензии (16.04.2018) размер недостаточности увеличился до 22 990 856 000 руб. При этом на протяжении всего периода

контролирующими должника лицами не принимались адекватные меры, необходимые для предупреждения банкротства Банка.

Анализ деятельности Банка показал, что ухудшение финансового положения Банка произошло, в результате совокупности действий по финансированию технических юридических лиц и последующему номинальному замещению их ссудной задолженности на права требования‘ к организациям по договорам факторингового обслуживания, которые вследствие целенаправленных действий руководства Банка и КДЛ были оплачены в пользу ООО «Статус-Групп» и иных участвовавших в схемных факторинговых операциях компаний; по предоставлению банковских гарантий заведомо без экономической выгоды за техническое юридическое лицо; а также по замещению кредитов, ранее выданных Банком рыночным компаниям, осуществлявшим реальную хозяйственную деятельность, на кредиты, выданные техническим компаниям. На имеющиеся в Банке кредитные договоры, соглашения о передаче прав и обязанностей по договорам факторинга, а также один из договоров

факторингового обслуживания, на основании которых совершены указанные действия, подписаны от имени Банка Вице-президентом, первым заместителем Председателя Правления Банка Аблогиным А.Л. Заключение указанных кредитных договоров и соглашений одобрено кредитным комитетом Банка, в состав которого входил Президент, Председатель Правления Банка Гордеев Н.Н., Аблогин А.Л., а также член Правления Банка Жарков Д.Л.